8月份,中国保险行业协会发布最新数据显示,上半年,互联网财产保险实现保费收入326.40亿元,同比增长37.29%,连续6个月实现正增长。

与财险回暖相比,人身险则延续了2017年以来的下滑态势,实现规模保费852.7亿元,同比下降15.61%。

在行业发展方面,一些新型互联网保险销售平台也开始涌现,如轻松筹旗下的轻松e保,在上线不到一年的时间里,已经先后与泰康在线、华泰财险等国内多家专业保险公司达成合作,实现了单款保险产品购买转化率高达13%,单月破3亿的骄人成绩,成为互联网保险销售行业的黑马。

轻松e保背靠轻松筹,后者在全球183个国家和地区的用户总数已经冲破5.5亿,累计筹集善款超255亿,值得注意的是,在轻松筹5.5亿用户中独立付费用户有4.5亿。这些用户在轻松筹长期的场景教育之下对健康有着更强烈的关注,对于健康保障也有更加深刻的认识,因此具有复购率高、粘性高等特点,由此也让轻松e保整体呈现出爆发式增长。

健康险依然为互联网保险的热点数据显示,互联网财险市场集中度略有提高。保费收入居前三位的为平安产险、众安保险和人保财险,上半年共实现保费收入167.51亿元,占比为51.32%,同比提升0.44个百分点。其他64家保险公司累计实现保费收入248.27亿元,对保费贡献达76.06%。

专业互联网保险公司市场占有率平稳上升。上半年,众安保险、泰康在线、安心保险、易安保险4家专业互联网保险公司共实现保费收入78.13亿元,占比为23.94%,同比提升7.07个百分点。

外资保险公司互联网保险业务发展向好。上半年,安联保险、美亚保险、史带财险等16家外资公司互联网财险保费收入为17.17亿元,占比为5.26%,同比提升2.04个百分点。

从产品销售情况来看,意外健康险、退货运费险销售量较大,信用保证保险增长最快。

中国保险行业协会专家表示,随着保险保障功能的凸显、保险科技的广泛应用,保险业风险防控能力将持续增强,业务结构将相应调整。从长远看,这都为互联网保险创造了更为有利的发展环境,进而激发行业的内在动力和活力。

与整个财险行业依靠车险不同,在互联网渠道,车险业务与非车险业务保费收入近乎分庭抗礼。

上半年,互联网车险保费收入180.35亿元,同比增长15.38%,实现了连续6个月的正增长,且增速基本平稳,而在2016年至2017年,互联网车险保费长达一年处于负增长状态。不过,互联网车险保费收入对互联网财险保费的贡献率较去年同期下降10.49个百分点,已经降至55.25%。

在互联网人身险市场上,人寿保险为保费主要来源。上半年,人寿保险实现规模保费475.9亿元,同比减少18.9%,尽管在总保费中占比有所下降,但贡献仍达55.8%。

作为互联网人身险市场上的第二大险种,年金保险在上半年发展势头放缓,累计实现规模保费295.6亿元,同比减少19.4%,在总保费中占34.7%。

同乘互联网的快车,保险公司自建官网、移动端(APP、WAP、微信等)、第三方平台在上半年表现出不同的发展速度。

上半年,在互联网财险保费中,来自保险公司自建官网的为14.17亿元,仅占4.34%,较去年同期下降14.14个百分点;来自移动端的为118.00亿元,占36.15%,较去年同期提升2.07个百分点;来自第三方平台(包括保险专业中介机构和第三方网络平台)的为178.14亿元,占54.58%,较去年同期提升10.36个百分点。

据记者了解,在第三方平台上,第三方网络平台业务规模较大,保险专业中介机构业务较快增长。数据显示,保险专业中介上半年保费收入为67.62亿元,占20.72%,同比增长9.3个百分点;第三方平台保费收入为110.52亿元,占33.86%,同比增长1.06个百分点。

在人身险市场,第三方平台的聚合资源优势同样明显。截至2018年6月底,在经营互联网人身保险业务的65家人身险公司中,仅有7家公司未与第三方平台进行深度合作,而上半年通过第三方平台实现规模保费753.8亿元,占互联网人身险保费的88.4%;承保件数达到6788万件,占总承保件数的63.8%。

此外,8月23日,中国保险行业协会下发的2018年上半年互联网人身保险市场经营数据显示,今年上半年,健康险依然为互联网保险的热点,规模保费平稳增长,上半年实现规模保费54.1亿元,同比增长85.9%,在互联网人身保险年度累计规模保费中的占比约为6.4%,同比增长3.5%。其中,重大疾病保险实现规模保费14.9亿元,同比增长32.7%,占互联网健康保险保费收入的27.6%;费用报销型医疗保险实现规模保费28.8亿元,同比增长150.1%,占互联网健康保险保费收入的53.2%。

中国保险行业协会表示,随着消费者保障需求的不断提升和监管政策的不断收紧,保险公司纷纷奋力转型,互联网人身保险产品结构不断优化,健康保障型产品将成为互联网保险的“爆发窗口”。

互联网保险用户范围在扩大不久前,中国保险协会联合艾瑞咨询发布了一份《2018中国互联网财产险用户调研报告》。该报告中提到:伴随着保险知识的普及和互联网保险的发展,用户的范围在扩大,体现在更多的年轻群体和年长群体、更多的较低收入和较高收入群体;保险用户的资质好、生活品质比较高:有车、喜欢旅游频繁出行、有房等,销售受到消费升级和新的线上场景频现推动。

真实需求与实际购买行为基本匹配,用户意识培育进展突出。

用户购买保险呈现碎片化趋势:购买日期在工作日和周六日的比例大大增加、购买险种更加丰富多元,意外健康类保险、汽车类保险、资金安全类保险占比排名前三,手机、住宿、资金安全和航空类产品购买比例涨幅居于前四。同时保费支出占家庭收入占比仍存在上升空间。保险公司马太效应趋显,大品牌具备优势,关键要素是理赔服务更易得到保障。保险用户主要集中在已婚、高学历、中高收入的中青年人群,整体而言,学历和收入成正相关,高学历高收入人群更重视精神品质和心理感受。此外,已婚人群是主要的保险人群,因此,家庭因素应该是影响受众购买保险的核心因素之一。

报告中指出,关于保险用户的支付方式,目前线上的支付渠道占比很高,超过一半的保险用户通常会选择支付宝和手机银行转账进行支付,这和当下社会移动支付技术发达、无现金化的趋势紧密相关,部分也由于支付宝、微信等平台与保险公司合作进行保险产品销售,用户在第三方平台上可以实现一键下单支付。

超过97%的保险用户购买过新型保险产品,交通工具意外险、资金账户安全险和中高端医疗险在保险用户中的渗透率分别高达75.2%、64.3%和49.4%。新型保险产品的热销迎合了当下消费升级和“互联网+”的浪潮。

用户最常购买保险的传统互联网渠道,阿里系平台如天猫、支付宝、招财宝等以24%的比例高居第一位;与保险内容相关的APP如携程、去哪儿等占比15%排名第二位;官方途径中,官方APP和官方网站占比分别为13%和11%。大流量平台和保险公司具备着明显优势。

淘宝受益于其大量的电商用户,退运险销售量可观,且平台上有着保险入口和官方店铺,也推动了其他类型保险的销售;携程等场景类平台提高了用户对风险的感知度,唤起了用户对保险的需求,具有独特优势;官方APP和网站以其雄厚的实力、品牌权威性和产品的丰富度,占比接近四分之一,不容小觑。

当前存在主要问题中国互联网保险的“前端销售”与“后端服务”发展存在明显失衡。目前中国互联网保险的发展,仍旧停留在“用互联网卖保险”的阶段。在“微商”营销模式的刺激下,互联网保险的销量正进入一个高速增长的阶段,但是互联网保险该有的配套服务系统却没有什么重大的突破。虽然大多数的保险科技公司都不断地在各种公开场合表示自己公司在与大数据、区块链、AI等高新技术深度结合,然而这些“保险黑科技”却一直“在路上”,或者“在PPT上”,互联网保险服务不到位的问题一直存在,消费者投诉的数量也不断攀升。

2018年上半年,银保监会及各保监局共接收保险消费投诉47900件。较上年同期下降0.72%,其中:保险合同纠纷投诉46896件,占比97.9%;涉嫌违法违规投诉1004件,占比2.1%。

互联网保险投诉主要反映销售页面未明确说明免责条款、拒赔理由不合理、捆绑销售保险产品、未经同意自动续保等问题。

投诉险种主要集中在退货运费险、手机碎屏险、航班延误险、账户安全险等。

中国质量万里行消费投诉平台数据统计分析,保险消费中,理赔问题依然是消费者感到棘手的问题,此外一些虚假欺诈和退款问题也令消费者对一些保险平台的失去信任。

互联网营销手法的加入,会让消费者在购买保险产品时更加“不理性”,也催生了大量的销售误导。和传统销售行业相比,互联网销售一向是以营销手法致胜的,而当互联网和保险业发生关联的时候,就连保险的营销都是一股“互联网”的味道:精美的广告长图,配上令人印象深刻的产品特性,再加上几句“完爆XX”、“价格低到极致”等极具误导和诱导性的话语,很容易让本身对于保险责任就不是很理解的消费者在购买时变得更加不理性。

随着我国居民保险意识的增强以及互联网技术在各领域的应用普及,互联网保险在我国得到了快速发展。实现真正的“互联网+保险”,对于建立完善的社会保障体系具有重要的现实意义。

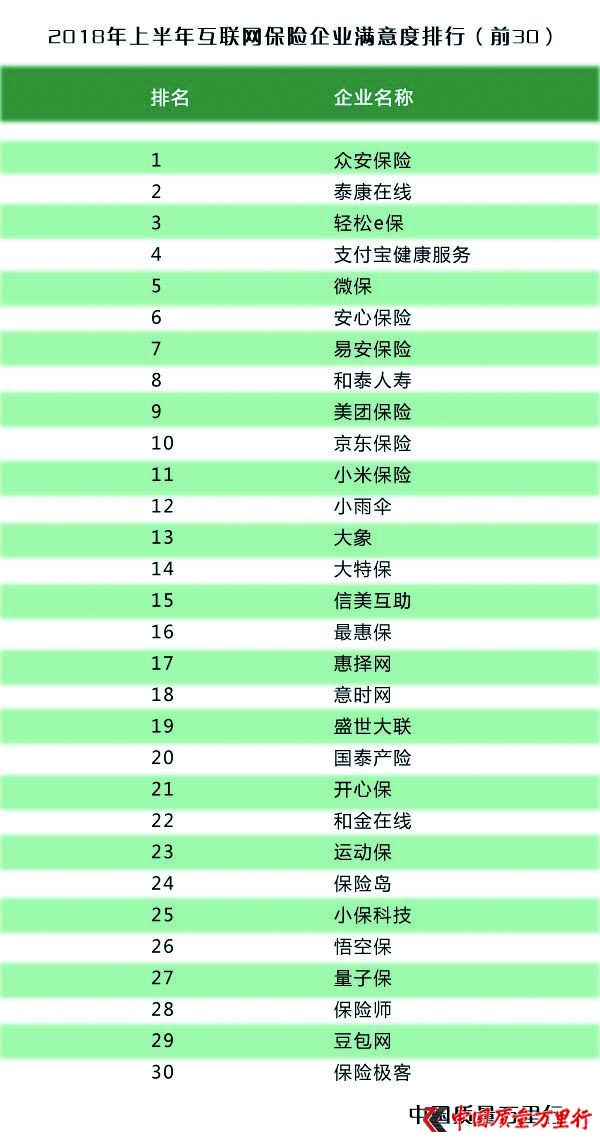

为此,中国质量万里行整理了上半年的保险数据以及市场上主流保险平台的投诉问题,推出此榜单,意指帮助更多的消费者更快更清晰的了解市场上一些新型的互联网保险产品,有效的进行辨认,从而更好的选择适合的产品。同时也进一步帮助更多的企业梳理目前互联网保险市场中的一些现状问题,更好的在未来加以完善。

京公网安备11010502034432号

京公网安备11010502034432号