国务院办公厅前不久印发了《关于促进平台经济规范健康发展的指导意见》。(下称《指导意见》)。

《指导意见》明确指出,允许有实力有条件的互联网平台申请保险兼业代理资质。尽管没有对此明确解释,但这一消息仍被视为互联网保险行业的重大利好。从互联网平台来看,一些想要卖保险却苦于没有牌照的互联网平台此番看到了曙光。

根据原保监会2015年下发的《互联网保险业务监管暂行办法》规定,互联网保险业务的销售、承保、理赔、退保、投诉处理及客户服务等保险经营行为,应由保险机构管理和负责。第三方网络平台经营开展上述保险业务的,应取得保险业务经营资格。

这就导致了近两年不少互联网平台为取得相关资质,花重金收购保险经纪公司,求得合法牌照的现象。

随着上述政策的落地,互联网平台花数千万元求购专业保险代理牌照的时代或将终结。

中国作为世界第二大保险市真品IndustryAnalysis封面报道行业分析场,但在保险密度上与世界平均水平仍有明显差距。保险密度(人均保险费额和)保险深度(保费与GDP之比)是衡量一个国家保险发展状况的重要指标。

据中国保险行业协会的公开数据显示,互联网保险在2012-2015年的4年间经历了爆发式的增长,保费收入增长近20倍,互联网保险渗透率于2015年达到了9.2%。

然而从2016年开始,互联网保险保费规模增长陷入停滞并开始减少,渗透率连年下滑,到了2018年渗透率仅有5%,纠其主要原因是受保险业政策影响,给互联网保险行业发展带来了短期阵痛,但从长远发展来看,政策调整后的互联网保险行业能够更加健康的发展。

艾瑞咨询今年6月发布的《2019年中国互联网保险行业研究报告》显示,过去2018年,保险行业保费规模为3.8万亿,增长不足4%,过去“短平快”的发展模式已经不能适应新时代的行业发展需求,行业及用户长期存在难以解决的痛点,限制了行业发展。

报告分析,受保险行业结构转型时期影响,互联网保险整体发展受阻,2018年行业保费收入为1889亿元,较去年基本持平,不同险种发展呈现分化格局,其中人身保险实现规模保费1193.2亿元,同比下降13.7%;健康险增长迅猛,2018年保费增长108%,主要由短期医疗险驱动。

近年来,为利用自身流量优势谋求资源再开发,互联网巨头涉猎保险行业并不鲜见。2018年11月,京东宣布获银保监会批准,安联财产保险(中国)有限公司获准更名为京东安联财产保险公司,这也是继阿里、腾讯后第三家互联网巨头拿到保险牌照。

除此之外,百度、美团、滴滴、今日头条、小米、唯品会等亦获得保险业务相关牌照。

不过,从现实情况来看,互联网保险平台们的“两极分化”,却比预期来得更早。一方面,以阿里、腾讯为代表的互联网保险渠道销量居高,业务开展如火如荼;另一方面,部分互联网保险平台推进则较为缓慢。

今年初,美团保险商城的悄然“消失”,与今日头条保险产品的突然下线均引发业内关注。截至目前,今日头条保险频道在时隔半年后重新上线;而美团保险商城的“暂时调整”仍未结束。

此外,从营销渠道来看,保险公司官网自营能力有所增强。2018年开展互联网人身保险业务的保险公司中,50家公司通过自建在线商城(官网)展开经营,61家公司通过与第三方渠道进行合作,其中,49家公司采用自建官网和第三方渠道“双管齐下”的商业模式。

艾瑞报告指出,随着竞争愈发激烈,企业间深度合作将成为常态。

持牌经营成为创业公司的硬性门槛,无牌照企业将很难继续开展保险业务。而随着监管趋严,牌照的稀缺性也会逐渐凸显,未布局互联网保险的玩家将很难进场。

随着互联网巨头企业的悉数进场,流量争夺将变得前所未有的激烈,而互联网巨头对流量的掌控具有绝对优势,因此对于B2C的创业第三方保险平台来说,下沉细分险种,提高服务及用户黏度是当务之急。

上游保险公司同样面临着激烈的竞争格局,尤其在业务结构转型时期,保险公司原有发展模式被打破,而互联网保险平台打开了下沉流量及增量市场,为中小险企带来了发展机遇,平台间深度合作谋求双赢将成为普遍现象。

业内人士认为,互联网公司在布局保险业务方面,得到政策进一步支持后,无论是缓解企业经营资金压力,还是对外投资扩张,都大有裨益。不过,对用户来说,互联网保险存在的风险不容忽视。

当前互联网保险的发展存在诸多问题,尤其是互联网保险未纳入监管的前提下,对用户来说,一些骗保、欺诈的事情自然不可避免。

在从事互联网保险业务尚未完全纳入监管的背景下,用户尤其需要清楚自身的保险需求并充分了解保险平台的合规性和购买险种合理性,以警惕互联网保险平台在信息披露、产品设计、服务质量、合规等方面的潜在风险对用户的影响。

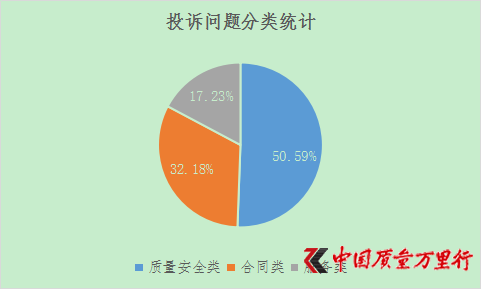

据中国银保监会2019年3月8日发布的《关于2018年度保险消费投诉情况的通报》显示,2018年,互联网保险消费投诉大幅增长,中国银保监会及其派出机构共接收互联网保险消费投诉10531件,同比增长121.01%。主要反映销售告知不充分或有歧义、理赔条件不合理、拒赔理由不充分、捆绑销售保险产品、未经同意自动续保等问题。

《指导意见》要求,明确平台在经营者信息核验、产品和服务质量、平台(含APP)索权、消费者权益保护、网络安全、数据安全、劳动者权益保护等方面的相应责任。一方面,互联网保险本身发展过程中存在诸多问题,需要明确各方责任。

另一方面,随着监管思路由事前审批向事中、事后监管转变,有实力有条件的平台都有机会卖保险,相应的责任更应该明确细化,甚至是强化,让后期监管有法可依。互联网平台卖保险,对于破解传统保险业的痛点,提高保险的普惠性,是一个有益的尝试,也是大势所趋。消费者期待除了便捷、精准之外,能够放心购买、安心理赔。

相对于传统保险企业,互联网巨头经营保险占据了绝对流量优势,在提高用户保险意识的同时,也推动了保险普惠概念的普及。

有关人士认为,但可以预见的是,随着更多参与者的到来,互联网保险市场竞争将更加激烈。在此情况下,对于互联网平台而言,若不奋力追击,未来退出赛道将不可避免。

京公网安备11010502034432号

京公网安备11010502034432号