流年不利。

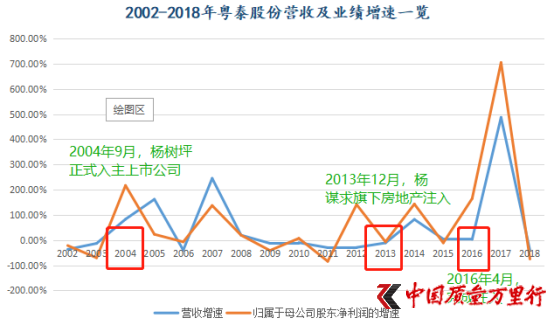

迫于业绩下滑,正式入主粤泰股份9余年后,公司实际控制人杨树坪选择将旗下房地产业注入上市公司。只是杨本人没有想到,这一重组历时近两年半才宣告完成。

数据来源:东方财富choice、《中国质量万里行》整理

杨树坪更没有想到的是,旗下资产注入仅仅两年多后,自己所执掌的公司会陷入流动性危机,就遑论让粤泰股份销售额见诸TOP200榜单。对于1家已经上市近19年的房企来说,实在难以想象。

“危局”之下,土储本就不多的粤泰股份走向了“卖卖卖”穷途。

接连被“轮候冻结”

让粤泰股份头疼的是,控股股东及其一致行动人持股已在“轮候冻结”中深陷。

去年12月下旬,广州证券股份有限公司(下称“广州证券”)以“借款纠纷”为由,申请轮候冻结广州城启集团有限公司(下称“城启集团”)所持有粤泰股份5.13亿股,期限为3年。这也意味着城启集团所持上市公司股份被全部冻结。

据粤泰股份披露,截至去年12月17日,城启集团在上市公司持股为20.24%,广州粤泰控股集团有限公司(下称“粤泰控股”)持股为20.05% ,是上市公司控股股东。粤泰控股全资持有西藏棕枫创业投资有限公司(下称“西藏棕枫”)、广州建豪房地产开发有限公司(下称“广州建豪”)、广州恒发房地产开发有限公司(下称“广州恒发”)和广州新意实业发展有限公司(下称“广州新意”),并持有城启集团96.67%的股权。

此外,粤泰控股还通过持股香港富银发展有限公司96.67%的股权,与广州建材企业集团有限公司共同设立广州豪城房产开发有限公司(下称“广州豪城”)。

不难看出,城启集团、西藏棕枫、广州建豪、广州恒发、广州新意和广州豪城是粤泰控股的一致行动人。目前,城启集团已跃升上市公司第一大股东,其余5家公司相应在粤泰股份中持股为6.14%、5.05%、4.93%、2.22%和5.52%。

而上述冻结也已经不是第一次粤泰控股一致行动人所持上市公司股份悉数被轮候冻结。

《中国质量万里行》梳理发现,自打2018年10月因借款逾期而遭遇股份冻结以来,粤泰控股及其一致行动人已在“轮候冻结”深渊中待了足足近15个月。单是去年12月,粤泰控股所持股份就先后被西藏信托有限公司、广州证券和吴芸以“借款纠纷”申请轮候冻结。次数之频繁,足以让前者招架不住。至少目前来看,解除冻结已是奢谈。

粤泰控股一致行动人的情况也好不到哪里去。在粤泰控股接连遭“轮候冻结”前,广州豪城所持股份于去年10月和12月也先后受此遭遇。将时间再往前推至2019年7月,因重组债务质押股票地低于预警线未补足保证金或补充质押股票,且逾期支付利息,长城资产申请对粤泰控股、城启集团、广州豪城、广州建豪、西藏棕枫、广州新意所持上市公司股份进行司法轮候冻结。

据上市公司披露,截至去年岁末,粤泰控股及其一致行动人累计被冻结16.27亿股,占其持有公司股份100%,占公司发行股本64.15%。期内,粤泰控股债务逾期24亿元,涉及债务违约的诉讼金额17亿元。

流动性危机待解

事实上,“被冻结”并非没有预兆。

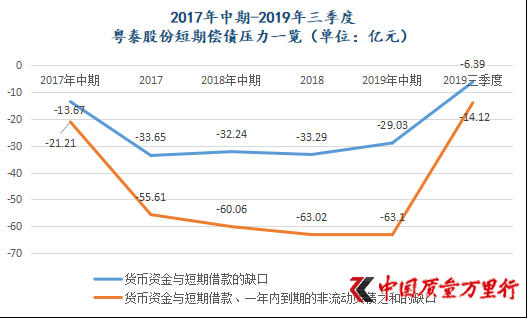

据choice数据,早于2017年,粤泰股份货币资金就难以覆盖短期借款,就更不要说是还有巨额1年内到期的非流动负债需要偿还。

当初对此不以为意的上市公司,遭遇“冻结”后已是焦头烂额,如热锅上的蚂蚁。

为缓解流动性危机和逾期借款风险,去年6月,粤泰股份先是以8063万元、7.58亿元的对价,向世茂房地产出让淮南粤泰天鹅湾置业有限公司(下称“淮南粤泰”)20%的股权和淮南恒升天鹅湾置业有限公司(下称“淮南恒升”)80%股权。其中,相应股权对价为600万元和7040万元,向项目公司提供股东借款分别为7463万元和68756万元。

世茂房地产于此取得淮南洞山天鹅湾项目20%权益、淮南公园天鹅湾项目80%权益。

上述项目权益出让仅仅两天过去,粤泰股份以“偿还公司债务”为由,又与世茂房地产达成另外两项协议。后者分别作价24.99亿元、27.8亿元,收购粤泰股份所持有的广州嘉盛项目和广州天鹅湾二期。两天后,粤泰股份再次向世茂房地产出让深圳市中浩丰投资发展有限公司(下称“中浩丰”)20%股权,交易对价为2.794亿元。

据其披露,中浩丰成立于2011年4月,是深圳市横岗四联贤合城市更新项目实施主体。只是在2018年,该项目都还处于一级土地整理阶段。财经评论员严跃进表示,一级土地开发涉及到动拆迁和土地平整等内容,压力较大。房企会介入说明比较看好此类土地发展前景,但是动拆迁等不确定性因素也是需要注意的。

通过上述5个项目相关权益的转让,粤泰股份共回笼资金63.97亿元。但世茂房地产实际支付的合作对价仅为49.85亿元,其余14.12亿元用于支付相关未付的工程款、税费、目标项目已收房款意向金等。

1月11日,粤泰股份发布公告表示,与世茂房地产就上述项目的交易已基本完成。

但,粤泰股份的流动性危机并没有得到解决。截至2019年三季度,粤泰股份的短期借款和1年内到期的非流动负债分别为9.4亿元和7.73亿元,而其所持有的货币资金仅为3.01亿元,后者与前两者还存有着14.12亿元的缺口。

数据来源:东方财富choice、《中国质量万里行》整理

对于粤泰股份将如何来解决债务逾期以及短期偿债问题?《中国质量万里行》已发函至上市公司,截至发稿未收到回复。

“抽身”柬埔寨

原本想在柬埔寨赚得盆满钵满的粤泰股份,事与愿违后,现正忙着“抽身”。

将时间推至2019年12月24日,粤泰股份发布公告称,已与关联方柬城泰集团有限公司(下称“柬城泰”) 签署转让协议,旗下全资公司香港粤泰置业投资有限公司将所持有的寰宇国际进出口有限公司(下称“寰宇国际”)49%股权及另外49%收益权、金边天鹅湾置业发展有限公司(下称“金边天鹅湾”)45%股权及另外53%收益权以2373.03万美元的价格转让给柬城泰。

粤泰股份欲通过此举“聚焦国内业务开发及管控,降低境外投资风险”。公告显示,柬城泰于2012年8月成立于金边,杨树坪、杨硕分别持股85%和15%。上述交易完成后,粤泰股份预计可确认当期净利润1200万元-1500万元。

当天,上交所便就该关联交易下发了问询函。要求粤泰股份说明寰宇国际、金边天鹅湾目前主营业务情况及其房地产业务的开发及去化情况,并就“交易作价的合理性,是否涉嫌向控股股东输送利益”进行说明。4天后,粤泰股份回复了上述问询。

据该份回复,早于2011年8月,杨树坪就在柬埔寨“掘金”,注资400亿瑞尔,成立鑫源矿业有限公司,主营矿产开发。次年,柬城泰便相继成立。2016年-2019年,杨树坪在柬埔寨布局频频,4年间共设立8家公司,业务涵盖批发、保险、不动产租赁和销售、家庭日用品销售以及大楼建造。

颇为戏剧性的是,杨本人曾于2018年6月通过粤泰股份发布增持公告。拟在此后的9个月内,通过粤泰控股及其一致行动人增持“金额不低于4亿元,且不超过10亿元”的公司股票。只是时间到期后,这一增持并没有实施。次日,杨树坪宣布“决定终止实施增持计划”。对此,去年4月,证券会广东监管局下发了《关于对杨树坪采取出具警示函的决定》。

在该行政监管下发仅过去4个余月,杨树坪因涉嫌信息披露违法违规,被证券会立案调查。

是“资本狂人”还是“资本囚徒”?历史显然已将杨树坪纳入后者。

京公网安备11010502034432号

京公网安备11010502034432号