成立近24年的金辉集团股份有限公司(下称“金辉集团”)正谋求登陆港交所,这距离其突破百亿销售额已过去了9年。

早于2016年1月,金辉集团就在上交所披露了招股书,拟从内地登陆资本市场。事实已经证明,这一计划已经“流产”。

“鉴于中国房地产行业调控和监管环境收紧,及中国总体融资环境所面临的挑战日趋严峻,以及为获得国际证券市场认可”对于主动撤回A股上市申请,金辉控股(集团)有限公司(下称“金辉控股”)在新版招股书中如是解释。

值得注意的是,新版招股书披露前后,金辉控股还进行过较为密集地融资,且成本一点也不低。

58安居客房产研究院首席分析师张波告诉《中国质量万里行》,这表明金辉控股的确面临着较大的资金压力,且2020年其规模化的脚步还处于不断加大中。

吊诡的是,金辉控股并未在其新近递交的招股书中披露近年来的销售额。但,据克尔瑞研究中心发布的《2019年1-12月,中国房企销售榜TOP200》榜单,过去1年,金辉控股实现全口径销售额888.6亿元,位列40。其中,权益金额为661.6亿元,位列37,较之2018年的708.1亿元减少许多。

不过,据金辉控股于2019年6月在其官网发布的“上海新世纪资信评估投资服务有限公司关于《金辉集团股份有限公司及其发行的16金辉01、16金辉02与16金辉03跟踪评级报告》”中却显示,2018年,其签约销售金额不过为364.11亿元。

在张波看来,近几年,不少平台公布的房企销售数据在市场上都存在一定的质疑,不只是金辉。一般来说,需要根据房企真实的财务报表来进行相关验证,并去除掉部分非权益性销量,才可得出更为真实的销售数据。

中国企业资本联盟副理事长柏文喜也表示,各家企业在资本市场公布的销售额,是要经过审计机构审计。虽然也有跨年调节的成分在内,但可信度要比克尔瑞公布的数据高一些。后者公布的各家企业销售数据和排名,只可作为参考。

事实上,如若根据上述跟踪评级数据,2016年-2017年,金辉控股签约销售金额也仅分别为181.98亿元和233.76亿元。

对于金辉控股为何未在招股书中披露近年来的销售额,其2019年的真实签约销售金额又是多少?《中国质量万里行》已发函至该企业,截至发稿未收到回复。

重仓西北和西南

对于金辉控股来说,2019年是“钱紧”的1年。

“钱紧”之下,在上交所披露招股书4余年后,金辉集团于2020年3月果断撤回A股上市申请。当月25日,金辉控股在港交所披露了招股书。

其招股书显示,过去1年,金辉控股实现营收259.63亿元,实现公司拥有人应占期内溢利25.08亿元,按年分别增长62.56%和24.91%。较之2018年,营收增速大幅上升,业绩也成功止跌。

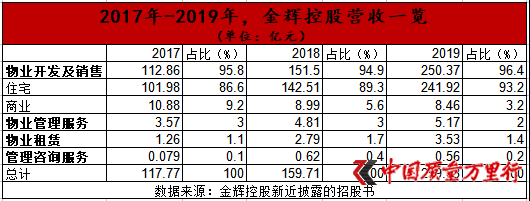

从其营收来源来看,物业开发及销售是其主要来源。过去3个会计年度,该业务分别为其贡献了112.86亿元、151.5亿元和250.37亿元的收入,相应在营收中占比95.8%、94.9%和96.4%。其中,长三角又是其物业开发收入第一大来源区域,且很是稳固。单是2019年,该区域实现收入73.66亿元,占比29.4%。期内,第二大收入来源的环渤海区域,与之还有着8.67亿元的距离。

“预计我们位于长三角的物业项目,在不久的将来会持续为我们的绝大部分收入作出贡献”金辉控股在其招股书中表示。可以看到,长三角区域对其营收的大比例贡献在未来将会持续。

就其土储分布来看,金辉控股在重仓西北和西南两大区域。截至2019年末,金辉控股持作未来开发的建筑面积约为1006.66万㎡。其中,西北、西南持作未来开发建筑面积为362.77万㎡和341.78万㎡,相应占比36.04%和33.95%,为其第一和第二土储区域。紧随其后的是环渤海区域,数值为164.99万㎡,占比16.39%。

相应地,金辉控股在长三角和华南区域土储则较少。期内,两区域持作未来开发建筑面积分别为73.62万㎡、63.5万㎡,相应占比仅为7.31%和6.31%。

张波分析认为,西部区房地产市场有着一定机遇,尤其是西安、成都、重庆以及昆南等地区的商品房市场成交规模在近几年有着不错的表现。这是受人才以及落户政策的影响,部分西部区域外来人口不断增加,也与国家大力噶站西部区域经济有着一定关联性。

但,从头部房企整体布局来看,长三角和大湾区依然是两个重点布局区域。整体经济的发展以及产业人口的带动因素对于人口吸引力明显,也是未来人口重点流入的区域。

值得注意的是,在营收和业绩取得大幅增长时,金辉控股销售毛利率和销售净利率却双双下滑,且这种趋势还不是第一次出现。2019年,金辉控股销售毛利率和销售净利率分别为21.81%和10.36%。要知道,2017年,金辉控股销售毛利率可是高达32.2%,而其销售净利率也高至18.86%。

资金链紧了

金辉控股现金流状况一点也不好。

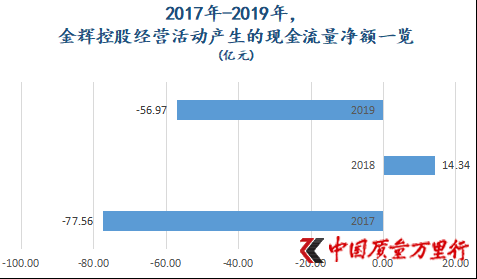

据其披露,2019年,金辉控股经营活动产生的现金流量净额为-56.97亿元,而上年这一数值为14.34亿元。如果再将时间推至2017年,就会发现其现金流恶化前后只需1年。

数据来源:金辉控股新近披露的招股书,《中国质量万里行》制图

更为糟糕的是,金辉控股资金链也紧了,且为时已久。

据choice数据,2019年,金辉控股现金及银行结余为134亿元,其中,可动用的为92.19亿元。期内,其短期借款为139.79亿元,前者与之还存有着5.79亿元的缺口。如若仅相较可动用的账面资金,这一缺口将扩大至47.6亿元,且这样的缺口在2017年就已出现,一直持续至今。

短期偿债压力之大,可想而知。金辉控股频频寻求“贵钱”,也就不难理解了。

据其招股书披露,2020年3月,金辉控股与五矿国际信托有限公司订立一份信贷融资协议,本金总额为3.3亿元,固定年利率为11%。期间,还与中国华融资产管理股份有限公司订立一份信托融资安排,本金总额为1.4亿元,固定年利率为10.5%。只不过前者为1年期,后者为3年期。

此前的1月,金辉集团间接全资附属公司金辉资本投资还发行了一笔于2022年到期金额为3亿美元的优先票据,利率为10.5%。但,这绝非金辉资本投资第一次发行此类债券。招股书显示,2019年10月,金辉资本投资就发行了一笔于2021年到期金额为2.5亿美元的优先票据,利率为11.75%。

正如张波分析表示,在当下环境,金辉控股上述融资利率的确属于明显偏高。尤其是在全球整体利率下行,国内融资成本不断降低的背景下,超过10%的融资成本显得尤为突出。

中国房地产数据研究院执行院长陈晟也认为,金控控股融资利率整体相对偏高,特别是海外融资还处于一种高位状态。不过也证明其在多渠道的筹措资金,不管是信托还是海外债,这对企业来说还是非常重要。

高息发债后,金辉控股整体融资利率也在逐年增长。据其招股书数据,2017年-2019年,金辉控股有息负债加权平均利率分别为7.25%、7.65%和7.76%。

事实上,金辉控股资产负债率也是这般境况。同期内,分别为83.18%、85.46%和85.68%,逐年小幅上升。

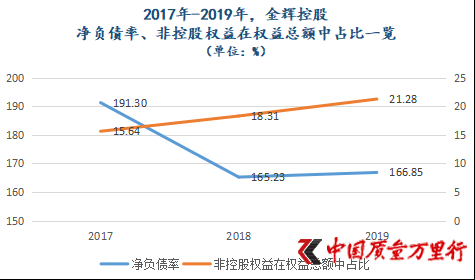

《中国质量万里行》运用“(有息负债-现金及银行结余)/权益总额”计算出,2017年-2019年,金辉控股净负债率分别高达191.3%、165.23%和166.85%。不难看出,杠杆出现一定回落后又在小幅走高,这还是在加大非控股权益运用的情况呈现出来的。

数据来源:金辉控股新近披露的招股书、东方财富choice,《中国质量万里行》制图

据choice数据,2019年,金辉控股非控股权益在权益总额中占比为21.28%,而上两年这一占比分别仅为15.64%和18.31%。

可以看到,“降杠杆”会是一件很艰难的事情,金辉控股正对此体会极深。

京公网安备11010502034432号

京公网安备11010502034432号